- Stefano Gardini

- Contabilita, Fatturazione, Guide

- 15 Aprile 2011

Fatturazione in Reverse Charge – Ecco come farla

Dal 1° aprile 2011 sono partite le nuove regole per le cessioni di telefoni cellulari e microprocessori con l’applicazione del meccanismo del reverse charge, che comporta lo spostamento degli obblighi fiscali in capo al cessionario e non al cedente come avviene normalmente.

L’obiettivo della fatturazione Reverse Charge è evitare le frodi IVA nelle quali A emette fattura a B, A incassa l’IVA da B, sparisce e non versa l’imposta (1° danno all’erario). B fa il finto tonto e va a chiedere il rimborso dell’IVA, il più delle volte riuscendoci (2° danno all’erario).

Dopo aver scoperto numerose frodi di questo tipo, l’erario ha detto: siccome di A non mi fido mi scelgo B come debitore dell’imposta nei miei confronti perché lo ritengo più affidabile e dunque si impone (per legge) che per determinate operazioni si debba applicare il meccanismo del reverse charge (art. 17 DPR 633/72). In pratica con tale meccanismo gli obblighi di A vengono “spostati” in capo a B.

Come Fatturare col Reverse Charge

Aggiornamento: visto il grande sucesso di questo articolo abbiamo preparato una guida pratica consultabile online, ve la proponiamo anche qui (di seguito trovate il testo originale dell’articolo):

Una fattura gestita secondo la legge del Reverse Charge deve essere registrata secondo lo schema che vado a proporre e spiegare

- Si integra la fattura con l’esposizione dell’IVA.

- Si registra la fattura nel registro acquisti

- Si registra l’autofattura ex art. 17 c. 6 DPR 633/72 nel registro vendite per rendere l’operazione neutra ai fini IVA. E’ un movimento che deve avvenire solo ai fini IVA ma non ai fini del reddito. In questo modo gli obblighi IVA sono stati “invertiti” a carico dell’acquirente così come richiede la normativa vigente

Operativamente bisogna creare nel gestionale un apposito codice IVA analogo a quello utilizzato per registrare gli acquisti intracomunitari ed un conto transitorio dove far transitare le registrazioni.

Nota bene. L’esempio si riferisce al Gestionale Amica ma è valido anche se usi un altro gestionale o se fai registrazioni a mano.

Esempio di fatturazione col Reverse Charge

Una fattura da €1.000 con codice di esenzione art. 17 va registrata con tre scritture contabili:

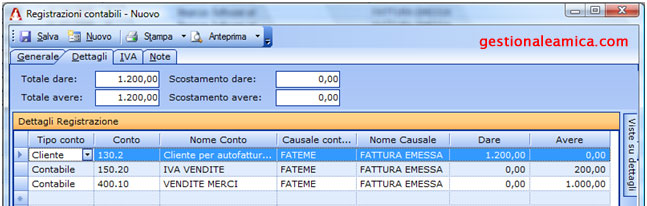

1. Registrazione di acquisto

- Fornitore in Avere per €1200 (il valore della fattura + IVA al 20%)

- Costo in Dare € 1000 (il valore della fattura)

- IVA Acquisti in Dare €200 (IVA calcolata sul valore della fattura)

- Castelletto IVA come per una normale fattura di acquisto.

2. Registrazione di vendita

- Ricavi in Avere €1000 (valore della fattura)

- Cliente (se stessi per autofattura) in Dare €1200 (valore della fattura + IVA al 20%)

- IVA Vendite in Avere €200 (IVA calcolata sul valore della fattura)

- Castelletto IVA come per una normale fattura di vendita.

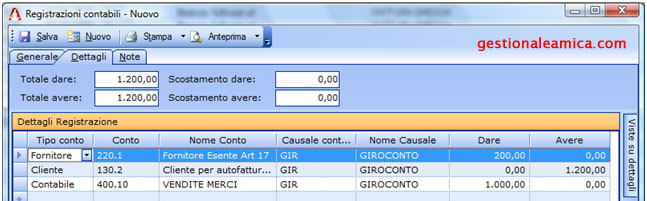

3. Registrazione contabile

- Fornitore in Dare €200 (valore dell’IVA al 20%)

- Cliente (se stessi per autofattura) in Avere €1200 (il valore della fattura con IVA)

- Ricavi in Dare €1000 (Storno ricavo della registrazione n. 2)

- Nessun castelletto IVA

- Reverse Charge – La registrazione contabile finale (inversione contabile)

L’inversione contabile (obiettivo della legge) si realizza con l’emissione dell’autofattura perché in tal modo sei tu a corrispondere l’IVA all’Erario anziché il tuo fornitore. Se non ci fosse stato reverse charge avresti ricevuto fattura con IVA e l’avresti pagata al tuo fornitore: tu l’avresti portata in detrazione e lui l’avrebbe versata all’Erario; siccome è stato applicato il reverse charge entrambe le operazioni le fai tu: prima te la porti in detrazione con la fattura integrata e poi la versi all’Erario con l’autofattura.

Attenzione: Stefano Gardini sta completando la scrittura di Guida Pratica alle Fatture, ebook gratuito che include un capitolo dedicato all’argomento di questo articolo con approfondimenti, risposte alle domande frequenti e consigli pratici. Vuoi essere informato non appena sarà disponibile online? Clicca qui.

Fattura elettronica: nuovi controlli su Partita IVA e Codice Fiscale dal 30 Luglio 2019

Stefano Gardini | 5 Agosto 2019 | FatturazioneCon provvedimento del 30 Luglio 2019 Agenzia Entrate ha aggiunto nuovi controlli per la convalida della fattura elettronica. Tra i nuovi controlli introdotti dall’Agenzia delle Entrate evidenziamo la seguente verifica: verificare la coerenza di partita IVA e codice fiscale (se entrambi presenti) sia per il cedente/prestatore che per il cessionario/committente. Questo controllo significa che, se…

Leggi tutto

Aggiornata la gestione competenza IVA

Stefano Gardini | 14 Giugno 2019 | ContabilitaSul nostro sito di supporto tecnico abbiamo pubblicato un nuovo articolo che illustra la nuova opzione “Data di competenza IVA” che abbiamo aggiunto alle Registrazioni Contabili e in fasi di emissione dei documenti fornitori. Questa opzione è particolarmente rilevante nei periodi a cavallo tra i periodi di competenza IVA (fine mese, o trimestre), soprattutto oggi…

Leggi tutto

Come registrare una fattura in Reverse Charge (art. 17 DPR 633/72)12 Maggio 2011 /

[…] […]

giorgia23 Maggio 2011 /

come fare se ho una fattura d’acquisto con alcuni articoli fatturati con normale regime iva 20% ed alcuni ex. art. 17? il fornitore si rifiuta di stornarmi la fattura e farmene due distinte divise per assoggettamento.

grazie

Nicola23 Maggio 2011 /

Giorgia, sarebbe utile che tu ci inviassi una copia della fattura in questione. Pensi si possa fare? In questo modo potremmo cercare di una darti la risposta migliore possibile. Usa l’indirizzo assistenza@bisanziosoftware.com per inviare la scansione della fattura. Ciao e buona giornata.

Nicola24 Maggio 2011 /

Giorgia, abbiamo preso spunto dalla tua domanda per pubblicare un nuovo articolo. Ciao e buon lavoro.

Fattura in Reverse Charge parziale - Ecco come registrarla24 Maggio 2011 /

[…] […]

DANIELA4 Ottobre 2017 /

Buon giorno a tutti,

volevo porre un quesito:

ricevo fatture dalla DKV Germania per acquisti di carburante fatti in Italia.

Come la registro? in reverse charge? tenendo conto che per questa azienda l’Iva sui carburanti è detraibile solo al 40% ed il restante 60% è indetraibile.

Grazie per le risposte

Stefano Gardini4 Ottobre 2017 /

Sì reverse charge.

Kosta22 Settembre 2011 /

Nella pratica, in sede di liquidazione IVA, questi famosi 200 € non compaiono ovviamente, vista la neutralità della registrazione. Quindi all’erario in realtà da questa operazione non entra ancora nulla. Eventualmente succederà solo nel momento in cui vado a rivendere la parte ad utente finale, sbaglio?

Stefano22 Settembre 2011 /

In sede di liquidazione IVA i due importi si ‘elidono’ non avendo quindi incidenza sul saldo. L’erario in effetti incasserà dalla tua azienda l’IVA della vendita al momento della liquidazione periodica relativa. Giuste le tue deduzioni.

alex14 Giugno 2012 /

comunque resta un po’ confusa questo passaggio finale, ossia su come poi l’azienda B, che riceve la fattura, verserà l’IVA.

Tu scrivi: “In sede di liquidazione IVA i due importi si ‘elidono’ ”

e qui ci siamo.

poi concludi l’erario incasserà “al momento della liquidazione periodica relativa”.

cioè?

liquidazione IVA si elidono.. liquidazione periodica relativa l’erario incassa?

cosa intendi per liquidazione periodica relativa? non è la liquidazione iva del mese in cui gli importi si elidono?

forse al momento della vendita del bene (su cui la ditta A ha prestato opera) ad un terzo? ma se non vendo ad un importo proporzionale? ne senso.. non c’è un filo conduttore che mi obbliga a corrispondere proprio l’importo, nell’esempio di 200 euro.

grazie per la delucidazione. complimenti e saluti

alex

Stefano Gardini14 Giugno 2012 /

Tu pagherai l’IVA quando venderai il bene e la incasserai dal cliente. Se non c’è collegamento tra il bene e ciò che venderai non ci sono problemi; pagherai l’IVA incassata su un servizio che include quanto hai acquistato in Reverse Charge.

Maurizio9 Agosto 2013 /

sostituirei liquidazione con registrazione per (forse) più chiarezza. Complimenti per l’articolo

Saverio29 Novembre 2011 /

Ma in caso di acquisto in paesi IntraCee

è obbligatori registrare la fattura in regime di reverse charge ?

e se cosi fosse l’importo IVA Deve risultare sui registri Acquisti Vendite ??

Grazie

Stefano Gardini29 Novembre 2011 /

Le fatture ricevuta da soggetti IntraCEE devono essere trattate con la procedura contabile del Reverse Charge, nella quale l’IVA compare sia sul registro Acquisti che sul registro Vendite. Solitamente per le operazioni IntraCEE si utilizzano due registri appositi denominati AcquistiCEE e VenditeCEE.

ROSALBA4 Febbraio 2014 /

Salve e complimenti,vorrei esporre il mio quesito:

le fatture acquisto intracomunitarie e reverse charge seguono un unico protocollo nel registro acquisti o vanno registrate in un registro a parte.

Grazie!!!

Stefano Gardini5 Febbraio 2014 /

Si può fare l’uno e l’altro. Per facilità gestionale io preferisco la soluzione del registro separato.

Ernesto6 Dicembre 2011 /

Buongiorno, approfitto per complimentarmi per l’ottimo articolo pubblicato.

Per quanto rigaurda il reverse charge, se io sono un privato con codice fiscale il venditore può farmi fattura con articolo 17 o è obbligato a farmi fattura con iva 21% ?

Grazie

Stefano Gardini6 Dicembre 2011 /

Intanto grazie per i complimenti, fanno sempre piacere. Quanto chiedi non è possibile in quanto il meccanismo del Reverse Charge nasce proprio per evitare operazioni come quella da te descritta. La vendita da società italiana a privato deve essere sempre fatturata (o emesso scontrino) con IVA 21%.

AutoFattura: Cos'è e Quando Emetterla19 Gennaio 2012 /

[…] […]

Ricky25 Gennaio 2012 /

Salve

ho una ditta slovena e vendo online, abbiamo un rappresentante fiscale ai fini iva in italia in quanto le nostre vendite x il 70% sono rivolte a privati italiani.Inoltre il nostro rappresentante fiscale emette fattura (come da legge) in reverse charge a chi ha la P.iva ovviamente …e fino a qua tutto bene…il mio problema nasce quando penso all’ ITALIA ;-)….siccome so come funzionano le cose in Italia …io mi chiedo….come faccio a controllare se le partita iva sono operanti ?? al Vies compaiono neanke il 50% e in ogni caso nn è un operazione INTRA..al registro delle imprese (pagando x le visure) nn si trovano tutti, in quanto liberi professionisti , avvocati , ragionieri ecc ecc nn compaiono come imprese…allora mi chiedo…io emetto fatture SENZA IVA ma nn ho un modo certo per verificare che la ditta esiste oppure è operante !!! dico questo perchè non vorrei un domani che l’agenzia delle entrate (magari dopo 3 anni) mi manda una raccomandata chiedendomi l’iva di ditte chiuse o inesistenti…nn è una cosa da sottovalutare…

vediamo se qualcuno sa darmi una risposta…grazie

Stefano Gardini26 Gennaio 2012 /

E’ una bella domanda. La soluzione migliore, a mio avviso, è quella di utilizzare uno di quei servizi per la verifica dell’affidabilità del credito (sul tipo di quelli utilizzati dalle banche). Solitamente per la verifica più semplice (e a te dovrebbe essere sufficiente) sono abbastanza economici e ben aggiornati poichè devono fornire informazioni che permettono ad una banca (o ad una società) di dare o meno un fido; è chiaro che non si possono dare affidamenti ad una partitaIVA cessata o inesistente. Proprio per la tipologia del servizio sono censite sia società sia ditte individuali sia professionisti. Ovviamente qualche minimo margine di rischio rimane ma direi che è molto limitato. Se cerchi su internet ne trovi diversi.

rosanna4 Gennaio 2013 /

Salve vorrei maggiori spiegazioni riguardo la fattura del reverse change, sono stati eseguiti dei lavori in subappalto (carpenteria) a favore della mia ditta ed è stata emessa fattura con art. 17 (esente Iva) pertanto ho ricevuto fattura senza Iva e con dicitura del reverse change .

Mi chiedo se posso avere problemi!

Grazie

Stefano Gardini8 Gennaio 2013 /

No nessun problema, è la procedura prevista. Devi fare la registrazione della fattura secondo le regole del Reverse Charge di cui trovi qui sul blog ampia spiegazione.

gianni10 Febbraio 2012 /

Ho un negozio di cellulari appena aperto.

Acquisto i telefonini con il metodo del reverse charge.

Li rivendo ai privati con IVA come mi ha detto il commercialista.

Ma quando dovrò pagare trimestralmente l’IVA verrà una cifra altissima non potendo scaricare nulla.

E’ giusto il ragionamento?

Grazie

Stefano Gardini10 Febbraio 2012 /

Certo, il Reverse Charge serve proprio a questo, a portate l’onere dell’IVA in carico al rivenditore al dettaglio. Non acquistando con IVA il tuo ‘fornitore’ non può evaderla e tu non la detrai. In questo modo si evitano le truffe sull’IVA e l’Erario è sempre in grado di tracciarla e di conseguenza di incassarla.

marcella12 Febbraio 2012 /

Davvero complimentissimi per l’articolo. Credo siate gli unici ad aver affrontato l’argomento su internet con tanta accuratezza. Ora vorrei farvi una domanda, se possibile: questo articolo si riferisce solo agli acquisti da imprese intracomunitarie. Se io invece presto un servizio a un’azienda intracomunitaria, semplicemente devo fatturare senza IVA ma contabilmente non devo fare nulla giusto (non io ma il mio commercialista ovviamente :D)?

Grazie se vorrete rispondermi e complimenti ancora.

Stefano Gardini12 Febbraio 2012 /

Giusto. Sarà poi chi riceve la fattura nel paese UE che dovrà fare gli adempimenti previsti dalla legislazione del suo paese: mi risulta che ormai per tutti i paesi UE venga applicato il Reverse Charge. Grazie per i complimenti.

ELEONORA10 Maggio 2012 /

SALVE, SIETE GRANDISSIMI! COMPLIMENTI. POTRESTE CHIARIRE IL MIO DUBBIO? HO EFFETTUATO UNA RIPARAZIONE AD UN BUS ITALIANO MA CHE PAGA CON CARTA DKV, QUINDI DEVO FATTURARE A DKV (GERMANIA) E MI DICONO DI INSERIRE ESENTE IVA ART. 7- TER REVERSE CHARGE.

1) IO AL CLIENTE ITALIANO HO DETTO IL TOTALE IVA INCLUSA, PRIMA CHE PRENDESSI ATTO DI QUESTA SITUAZIONE, ORA A DKV CHE IMPORTO FATTURO? DEVO PERDERE?

2) IL CONSULENTE MI DICE CHE NON DEVO SCRIVERE REVERSE CHARGE IN FATTURA. CHE FACCIO?

GRAZIE SE VOLESTE RISPONDERMI.

Stefano Gardini10 Maggio 2012 /

Non ci perdi se fatturi senza IVA, non la incassi e non la versi poi all’erario. In questo caso la fatturazione in Reverse Charge è giusta. Se vuoi mettere la causale IVA senza la dicitura Reverse Charge non è un problema, ma nemmeno metterlo è un problema.

Mara13 Febbraio 2012 /

Chiarissimo l’articolo. Complimenti! Io per la prima volta mi trovo ad affrontare il problema reverse-charge per una fattura di subappalto ricevuta da un ns. fornitore. Il ns. gestionale per la verità ci permetterebbe di adottare una procedura automatica che fa le scritture da Voi descritte con una semplice regitrazione pura iva … Il problema riguarda il commercialista: sostiene che sarebbe meglio emettere fisicamente l’autofattura con numerazione progressiva fatture emesse e registrare (solo ai fini IVA) la fattura emessa con questo numero progressivo. La ns. procedura invece prevede l’inserimento di un solo numero quello del ns. fornitore!

Ma la normativa cosa prevede? Bisogna emettere la fattura o solo fare fotocopia e integrazione “a mano”? Che numerazione bisogna utilizzare nelle registrazione su iva acquisti?

Stefano Gardini13 Febbraio 2012 /

Sono d’accordo con il tuo commercialista, secondo me la pura registrazione ai fini IVA non è sufficiente a rispondere alla normativa. Per il registro IVA degli acquisti usi la numerazione progressiva del tuo documento, oppure, per tenere separate e gestite meglio tutte le cose, ti crei un registro apposito dove registri solo le fatture in Reverse Charge con una loro numerazione apposita (Es: 1/CEE ….). Se hai molti acquisti CEE è il sistema che mantiene tutto più comprensibile.

CRISTINA14 Febbraio 2012 /

Buongiorno,

dai controlli dell’annuale Iva 2012 mi sono accorta di non avere registrato correttamente una fattura di acquisto con art 17 (subappalto edilizia) e la successiva nota di accredito a storno parziale: non ho integrato la fattura con l’Iva, non ho fatto il giroconto nel registro vendite ecc..

Come posso rettificare e sistemare le registrazioni al 31/12?

Non posso toccare le liquidazioni mensili e i registri perchè c’è di mezzo un collegio sindacale..

Grazie!

Stefano Gardini14 Febbraio 2012 /

Lo puoi fare in fase di dichiarazione annuale facendo le relative rettifiche al 31/12 e pagando la sanzione con il Ravvedimento. In questo caso il tuo commercialista ti saprà consigliare al meglio sull’operatività concreta, potendo vedere la situazione reale. In ogni caso la dichiarazione annuale è la sede giusta per ‘correggere’ eventuali errori ed anomalie avvenute in corso d’anno.

CRISTINA14 Febbraio 2012 /

Perchè devo fare ravvedimento? Tra l’altro questa ditta ha soltanto liquidazioni Iva a credito.

La registrazione corretta non avrebbe portato ad un pareggio tra Iva a debito e Iva a credito?

Che è la stessa cosa che succede con l’autofattura per acquisti Ue.

Grazie ancora.

Stefano Gardini14 Febbraio 2012 /

Giusta osservazione per l’IVA ma intendo il pagamento della sanzione per la registrazione fatta in ritardo sul registro IVA ed in contabilità.

Roberto17 Febbraio 2015 /

Ho emesso fattura con iva senza considerare il reverse change. Cosa devo fare? Ora devo emettere nota di credito per sola iva? o cos’altro?

Stefano Gardini17 Febbraio 2015 /

Sì puoi emettere NC per sola iva ma in questo caso sarebbe meglio NC integrale per stornare la fattura ed emetterne una corretta.

Fabio15 Febbraio 2012 /

Salve,

io ho ricevuto una fattura da un fonritore italiano (ma con sede in lussemburgo) per acquisto di 3 console regalate dall’azienda ai dipendenti. In questo caso, mi trovo la fattura con IVA a 0,00 perchè è “Operazione soggetta a reverse charge”. Io mi chiedevo, dato che questi articoli non sono stati destinati alla vendita, ma sono stati regalati, è quindi inutile creare una auto fattura. Ditemi se sbaglio perchè la cosa nel mio gestionale non è per niente semplice da gestire.

Stefano Gardini16 Febbraio 2012 /

L’operazione di Reverse Charge va fatta in ogni caso.

Gian17 Febbraio 2012 /

Domanda.

Scusate se ad esempio a fine anno ho speso con adwords 10’000 euro che ricevo con fattura senza iva in quanto intrastat ed ho un fatturato lordo di 20’000+ iva, pagheró quindi le tasse sull’utile di 10’000€ mentre per quanto riguarda l’iva mi toccherà versare tutta l’iva dei 20’000, ovvero circa 4000 quanto come spesa in detrazione non ce l’ho oppure verserò l’iva solo sulla differenza fatturato lordo- spese quindi solo su 10’000?

Aiutatemi grazie

Stefano Gardini19 Febbraio 2012 /

L’IVA da versare sarà quella che si rileva dalla somma dell’imposta applicata nelle fatture quindi circa 4.000 Eur come dici giustamente.

Oreste21 Febbraio 2012 /

Chiedo umilmente scusa, ma ho un quesito da porre. Sono un rivenditore grossista, che acquista telefoni e microprocessori secondo quando stabilito dalla normativa sul “reverse charge”. Ricevo quindi fatture senza applicazione dell’IVA art. 17.Dal momento che rivendo solo a commercianti al dettaglio, vorrei conforti sulla non applicabilità dell’iva, sempre secondo il sistema Rev.Charge, nelle mie fatture emesse. Grazie

Stefano Gardini21 Febbraio 2012 /

Ti confermo che i prodotti elencati vanno venduti a clienti con Partita IVA senza applicazione dell’IVA come fai giustamente.

oreste22 Febbraio 2012 /

Grazie, non ho parole per la disponibilità dimostrata

gaetano8 Ottobre 2013 /

Se compro telefoni in un centro commerciale es expert e li rivendo in negozio, il centro che fattura deve farmi?senza IVA art 17 o ivati?

Stefano Gardini8 Ottobre 2013 /

Va richiesta fattura da Rivenditore Es Art 17. Ma essendo un punto vendita di vendita per utilizzatori finale e non un distributore potrebbero rifiutare.

Andrea24 Febbraio 2012 /

Signori, buongiorno.

Inizio con i complimenti. Bravi tutti. Chi pone i quesiti e naturalmente chi risponde.

Il mio è il seguente:

Trattasi di lavori in mare. Un vascello con bandiera CEE svolge lavori sulla costa italiana per conto:

1) prima di una compagnia con sede in un paese CEE;

2) la stessa compagnia, che nel frattempo ha svolto le pratiche, ha la sede in Italia.

L’armatore ha emesso fatture con la dicitura “excl. VAT”. Non menzionando a quale esclusione VAT si riferisce. La CEE ha certamente stabilito delle regole.

In questo caso è necessario applicare la reverse charge?

Grazie.

Stefano Gardini24 Febbraio 2012 /

Su una fattura senza IVA da area CEE va sempre applicato il Reverse Charge.

Andrea24 Febbraio 2012 /

Grazie.

Andrea24 Febbraio 2012 /

Forse sto esagerando con le richieste.

Ci sono dei casi che l’IVA sugli acquisti non sia interamente deducibile.

Per piacere, potete fare qualche esempio?

Forse sui medicinali?

Grazie.

Stefano Gardini24 Febbraio 2012 /

Ad esempio sulle spese di telefonia mobile e internet mobile (chiavette).

Andrea24 Febbraio 2012 /

Ancora grazie.

Giuseppe28 Febbraio 2012 /

Buongiorno, complimenti per la disponibilità che dimostrate nel rispondere alle domande, non è da tutti.

Avrei anch’io un piccolo quesito.

Un contribuente minimo che acquista un software online, per esempio della Germania, e gli viene fatturato senza iva, deve poi versare l’iva in Italia e presentare l’elenco intra trimestralmente; è corretto per il versamento dell’iva con f24 utilizzare il codice “versamento iva mensile” in questo caso 6002 riferito a febbraio?

Grazie per l’eventuale risposta

Stefano Gardini28 Febbraio 2012 /

Contribuente in regime dei minimi non deve gestire l’IVA nè a credito (acquisti) nè a debito perchè fattura senza IVA. Se ho capito male la situazione magari dettagliami meglio.

Giuseppe28 Febbraio 2012 /

Il contribuente minimo non gestisce l’iva, ma per gli scambi intracomunitari ( in questo caso si tratta di un acquisto ) se acquista un bene che gli viene fatturato senza iva deve integrare l’iva allo stato di destinazione ( Italia in questo caso ) con versamento entro il 16 del mese successivo tramite F24. Chiedevo se il codice “versamento iva mensile” era quello esatto per il versamento.

Grazie

Stefano Gardini29 Febbraio 2012 /

Ti confermo che il codice per Febbraio è 6002.

Walter Bianchi29 Febbraio 2012 /

Approfitto della sua disponibilità e gentilezza e le chiedo come ci si comporta all’atto dell’importazione in dogana di telefoni cellulari:

1) si paga l’Iva in bolletta doganale all’atto dell’importazione?

oppure

2) si immettere la merce in libera pratica (importazione con solo pagamento dei dazi) con contestuale introduzione della in deposito IVA e poi si estrae con autofattura dell’importatore esente IVA ai sensi art.17 DPR 633/72?

Grazie per l’aiuto

Stefano Gardini5 Marzo 2012 /

Non mi occupo in modo specifico di importazioni ma nel caso specifico direi che trattandosi, da quanto capisco, di importazione merce extra UE la procedura è la prima in dogana.

Antonio Di Maio5 Marzo 2012 /

salve,

complimenti siete gli unici ad affrontare l’argomento a 360 gradi.

Io ho messo su una nuova azienda metalmeccanica e devo comprare uma macchina utensile da un azienda produttrice ubicata fiscalmente e operativamente a San Marino.Tale azienda mi dice che emetterà fattura solo imponibile e che io a seguito della ricezione della fattura timbrata a secco dall ufficio tributi di SM dovro applicare il meccanismo del reverse charge e comunicare l operazione in black list.

Ma io registrando la fattura in reverse charge apppnendoci relativa iva e registrando sia in acquisti che vendita.inmodo da pareggiare

Stefano Gardini5 Marzo 2012 /

Dal tuo commento non mi è chiara la domanda. In ogni caso a titolo generale la procedura da applicare del Reverse Charge è corretta, integrerai l’IVA sulla fattura e farai le relative registrazioni in acquisto e vendita.

massimo15 Maggio 2012 /

Complimenti vivissimi per la professionalità.

Se potete darmi delucidazione in merito al seguente quesito.

Premesso che sono titolare di partita iva l’attività è di trasformazione dei prodotti olivicoli (frantoiano):

Acquisto dalla Spagna macchinari per l’estrazione di olio di oliva.

con il reverse charge non verso iva se non quando ed eventualmente dovessi rivendere i macchinari (dopo averli usati).

Inoltre anche il venditore spagnolo non dovrà versare iva dovendo fare una vendita in esenzione

Fin quì datemi conferma se è corretto quanto esposto.

Chiedo scusa, un’ultimo dubbio da fugare. Faccio un esempio pratico:

compro oggi ad €. 1.000 e non verso iva con il sistema reverse charge. Utilizzo il macchinario per qualche anno e lo rivendo ad un prezzo di €.200 +Iva.

la domanda è questa. E’ fiscalmente corretto che abbia acquistato un bene di valore 1.000 senza pagare l’iva per poi rivenderlo a 200+iva pagando pertanto un’iva ridotta rispetto al valore originario della merce.

Vi ringrazio anticipatamente per il vostro supporto che potrete darmi.

Stefano Gardini16 Maggio 2012 /

Ok per la prima parte. Ti confermo anche la seconda parte in quanto l’IVA che non hai pagato non l’hai nemmeno detratta per cui tutto torna.

Antonio Di Maio5 Marzo 2012 /

.. si era incompleta:

ma l’iva in denaro la devo versare oppure devo fare solamente le registrazioni e non versarla? essendo in startup se non la versassi non dovrei tirarli fuori di tasca propria e con quel denaro posso investire in altro

grazie anticipatamente

saluti

Stefano Gardini5 Marzo 2012 /

No non dovrai versare nulla, le due registrazioni si elidono. La verserai solo quando venderai il prodotto e la incasserai dal tuo cliente. In questo verserai tutta l’Iva incassata perchè non hai detratto nulla.

Gabriel R.7 Marzo 2012 /

Salve a tutti io avrei un dubbio. Faccio un pratico esempio.

Se io compro un prodotto in uk al costo di 30£, ma lo pago 25£ perché sono una ditta. ..

In italia queste 5£ che ho risparmiato, le dovrò pagare in tasse o no?

Grazie mille.

Stefano Gardini7 Marzo 2012 /

No, se paghi 25£ quello è il tuo valore di carico, perchè dovresti pagare tasse? L’unica ‘tassa’ che pagherai sarà l’IVA dopo aver venduto il prodotto ed averla incassata dal tuo cliente.

Claudio Bozza16 Marzo 2012 /

Buongiorno,

Leggo con interessse questo Vostro articolo, e lo trovo molto interessante. Sono agente di vendita di una azienda CEE senza una sede stabile in Italia, e che fino ad ora si è avvalsa di una partita IVA Italiana per le operazioni sul nostro territorio. Con la nuova normativa ART.17 tale partita IVA probabilmente non servirà più penso, ma la mia domanda è: ai fini INTRASTAT cosa cambia? Il cliente finale deve fare lui la procedura, oppure la può fare l’azienda estera?

Grazie per la cortese attanzione che Vorrete dedicare.

Cordialmente.

CB

Stefano Gardini18 Marzo 2012 /

Se l’azienda non ha più riferimento fiscale in Italia, il cliente dovrà compilare apposito modello Intrastat.

alessandro17 Marzo 2012 /

Salve a tutti avrei una domanda sul discorso reverse change in ambito telefonia .. io rivendo cellulari acquistandoli in reverse change dove

se li vendo a privati devo giustamente applicare l iva e qua ci siamo …nel caso li vendessi a titolari di partita iva posso non applicare l iva …

la mia domanda è la seguente ..in quest ultimo caso di vendita,l’aquirente con p iva deve essere un rivenditore oppure potrebbe semplicemente acquistare il cellulare per utilizzo proprio avendolo così ad un prezzo agevolato?

Grazie mille

Alessandro

Stefano Gardini18 Marzo 2012 /

L’esenzione IVA non può essere applicata se il destinatario del bene è l’utilizzatore finale. Quindi anche il titolare di partita IVA se utilizzatore finale dovrà ricevere da te fattura normale con IVA. L’esenzione per Reverse Charge va applicata sol se la vendita è fatta ad altro rivenditore/distributore.

Andera18 Marzo 2012 /

Buonasera,

sono un commerciante di cellulari e volevo dei chiarimenti.

Se io acquisto un cellulare da un rivenditore ad € 100, fatturato in Reverse Charge, e lo vendo ad € 130 al cliente finale, andrò a pagare 27,30 € di Iva, quindi andrò a guadagnare ((130-27,30)-100)= 2,70€. E’ corretto il ragionamento?

Ringrazio anticipatamente per le risposte.

Stefano Gardini19 Marzo 2012 /

Se ho capito bene i valori che segnali, vendi il cellulare a 130 euro IVA inclusa giusto? Se è così, scorporando l’IVA il valore imponibile della vendita è di 107,44 mentre il valore dell’IVA è di 22,56. Il tuo guadagno sarà quindi pari a 7,44 euro. Nei tuoi calcoli hai calcolato l’IVA su 130 eur e non hai invece applicato lo scorporo quindi poi tutto il ragionamento è sbagliato.

Andera19 Marzo 2012 /

Giusto ho errato lo scorporo. Grazie per la cortesia.

alessandro21 Marzo 2012 /

complimenti per questa magnigiìfica lezione di aggiornamento sulla materia; veniamo al mio quesito; sono un rivenditore di materiale nautico, devo acquistare del materiale da ditta UK, e come altre ditte che ci hanno fornito dall’estero dovrei ricevere fattura esente iva – VAT ; il fornitore UUK peròcontinua a dirmi che mi farà fornitura con fattura con iva UK; come dovrò poi gestire la cosa, in fase di carico e poi rivendita?

grazie .

Stefano Gardini21 Marzo 2012 /

Il fornitore DEVE farti fattura esente per il Reverse Charge. La normativa comunitaria prevede questo. L’unico caso in cui può applicare l’IVA (VAT) del suo paese è se tu sei identificato come consumatore (utente finale) e non come soggetto IVA. Specifica bene la tua condizione e invitalo a rispettare la normativa comunitaria. Non vedo soluzione, diversamente, tu ci ‘rimetti’ l’IVA pagata, salvo avviare una procedura di rimborso al paese di origine (con esiti lunghissimi e costosi).

Lord27 Marzo 2012 /

Buongiorno, l’articolo è molto interessante, ma come spesso accade, diventa ancora più interessante leggere i commenti, che arricchiscono ulteriormente la discussione. Complimenti anche per la pazienza e la disponibilità! 🙂 Che sfido subito anche io! 😛

Stavo pensando di fare un acquisto di un tablet negli USA: io ho il regime dei minimi, quindi l’IVA non la considero, però porto in detrazione il 50% della spesa. Come ci si regola in questo caso? Negli USA non hanno l’IVA ma comunque delle tasse di vendita regolate in base ad ogni Stato…devo fare la reserve charge? O forse non ho capito niente comunque! 🙂

Stefano Gardini27 Marzo 2012 /

No fuori UE niente reverse charge. In questo caso avrai la fattura senza IVA e la pagherai in dogana oltre alle eventuali tasse di importazione. Se il prodotto arriva con corriere fa tutte le pratiche lui.

Lord27 Marzo 2012 /

In realtà il mio proposito era acquistarlo online e farmelo portare in Italia da una persona attualmente lì, ma sarà poi possibile dedurne il costo come per un acquisto qui? Non sono sicuro mi facciano fattura intestata alla mia P.Iva…

Grazie mille comunque per l’attenzione e la risposta! 🙂

Stefano Gardini27 Marzo 2012 /

Se non fai un’importazione regolare, scordati di poterlo detrarre, al primo controllo sai le sanzioni!!! Evasione IVA, evasione imposte doganali, detrazione di fattura irregolare (quindi aumento della base imponibile) e altro che sicuramente in fase di controllo a loro verrà in mente. Inoltre chi te lo porta se è nuovo e confezionato rischia comunque il controllo doganale con quanto consegue per il pagamento imposte.

Eugenio28 Marzo 2012 /

Buongiorno, ho un dubbio sull’argomento. Sono società austriaca, ricevo fattura es.art7ter dpr633/72 dall’italia per servizi. La normativa dice che devo fare il reverse charge. Integro la fattura e la registro negli acquisti, faccio autofattura nelle vendite. L’IVA si neutralizza. Devo versarla o no questa IVA? secondo me non devo versare nulla giusto?

Stefano Gardini28 Marzo 2012 /

Con il Reverse Charge l’IVA viene caricata a credito ed a debito quindi si ‘neutralizza’ ai fine dei versamenti mensili/trimestrali.

Eugenio29 Marzo 2012 /

Può essere che l’iva che calcolo con il reverse charge sia indetraibile?

Stefano Gardini29 Marzo 2012 /

Può essere in casi particolari.

Claudio29 Marzo 2012 /

Buongiorno a tutti e complimenti.

Ho ricevuto una fattura dall’olanda con l’indicazione dell’iva al 19% e nell’intestazione della fattura oltre ai miei dati c’è anche il mio numero di partita iva. Come mi devo comportare ai fini della registrazione di questa fattura e soprattutto devo presentare il modello intrastat?

Grazie

Stefano Gardini29 Marzo 2012 /

La fattura dall’Olanda dovrebbe essere senza iva e tu dovresti applicare il Reverse Charge. Il modello Intra va presentato. Anche perchè altrimenti ti trovi con uno ‘scompenso’ nell’IVA, tu non la puoi detrarre se non come costo. Quindi la paghi al fornitore ma non la detrai poi la ripaghi dopo aver venduto il bene ed incassato il corrispettivo dal tuo cliente.

Claudio29 Marzo 2012 /

Scusa se ti chiedo un ulteriore chiarimento in merito….io non risulto inserito nell’archivio VIES, questo comporta che non posso inviare il modello intrastat, quindi dovrei registrare la fattura con iva come se fosse tutto costo e non presentare il modello intra…..correggimi se ho male interpretato la norma. Grazie

Stefano Gardini29 Marzo 2012 /

Puoi farlo, non recuperi l’IVA e la metti a costo.

Michele20 Settembre 2016 /

Stessa mia situazione, acquisto in reverse da Olanda, vendo qui on-line con IVA al 22% a carico del cliente. Giusto? Mi chiedo come fanno tutti quei venditori on-line presenti su ebay ad avere quei prezzi incredibili…….

Stefano Gardini24 Settembre 2016 /

Ah questo non lo so… magari evadono l’iva.

DEBORAH29 Marzo 2012 /

Buongiorno,

vorrei gentilmente chiedere delle informazioni e delucidazioni in merito ai temi IVA e reverse charge.

– noi siamo degli operatori doganali italiani e riceviamo molte fatture da un’azienda svizzera per operazioni di export.

Queste fatture mi vengono fatte ESENTE IVA, quindi è corretto registrarle con Autofattura giusto? ma senza integrazione della nostra IVA giusto?

Io l’integrazione la faccio per le fatture di acquisto dei fornitori INTRACEE corretto?

Attendo un Vs gentile riscontro,

Grazie mille per la collaborazione,

Deborah

Stefano Gardini29 Marzo 2012 /

Le importazioni extra-Ue sono assoggettate all’Iva al momento dell’ingresso dei beni in Italia. L’Iva è applicata dall’Ufficio doganale attraverso l’emissione di relativa bolletta doganale che, ai fini Iva, svolge le stesse funzioni della fattura, poichè non ha rilevanza ai fini Iva la fattura del fornitore extra UE. Ai fini delle imposte dirette la fattura estera fa fede per la registrazione a costo. Se invece si tratta di prestazione di servizi, ai sensi dell’art. 7 DPR 633/72 devi emettere autofattura con applicazione dell’Iva italiana al 21%. L’autofattura avrà doppia registrazione sui registri iva (acquisti e vendite) ed in tal modo l’Iva verrà neutralizzata. Quindi direi che, da quanto ho capito, la tua procedura è corretta.

giuseppe ficini5 Aprile 2012 /

vorrei solo unirmi ai complimenti che ho letto per il prezioso contributo di interpretazione di una procedura non facile da applicare anche per gli addetti ai lavori.

davvero grazie e bravi!

giuseppe

Emiliano12 Aprile 2012 /

Buongiorno e complimenti per il Vs. lavoro.

La mia questione è la seguente:

– ricevo una fattura intestata alla mia attività senza IVA perchè soggetta al reverse charge;

– ma io sono un contribuente minimo, c.d. “forfettone”, ovvero non “carico” nè “scarico” l’IVA pur avendo come d’ovvio regolare partita IVA;

Come mi comporto? Come la verso l’IVA in reverse? GRAZIE

Stefano Gardini12 Aprile 2012 /

Nel caso del Reverse Charge l’IVA a debito deve essere regolarmente versata secondo le normali procedure di un contribuente a debito IVA.

veronica13 Aprile 2012 /

Buonasera, avrei bisogno urgentemente di una delucidazione. HELP ME!!!!

Ho emesso erroneamente una fattura così compilata:

– subappalto, esente iva come da art 17 comma 16……

– noleggio, anche questa esente iva come sopra.

L’errore é nella parte relativa al noleggio, andava ivato al 21%!!!!! Ititolare ha “noleggio a freddo”, io invece l’ho inteso erroneamente “a caldo” e con gli attuali paramentri di applicazione.

Ora che faccio????

emetto nota di credito e storno la parte del noleggio? Con quale dicitura?

Oppure emetto nota di variazione per IVA al 21% per la sola parte del noleggio?????

Ringrazio in anticipo!!!!

Stefano Gardini15 Aprile 2012 /

Puoi fare una delle due cose indifferentemente. Se fai NC puoi mettere la tipica causale “errata fatturazione”. Io preferisco questa soluzione indicando anche il rif fattura errata. Se invece fai un addebito di sola IVA 21% sull’importo del noleggio va bene ugualmente ma dal punto di vista della comprensione, a mio avviso, è più ‘criptico’.

Veronica15 Aprile 2012 /

Ti ringrazio tantissimo!!!!!!!

Ho cominciato a seguire questo blog da pochissimo, ma lo trovo veramente interessante. Complimenti e grazie ancora.

Buona giornata

Gian17 Aprile 2012 /

Ciao. Mi unisco ai complimenti dei miei predecessori….;-)

Avrei un dubbio …. se oggi costituisco una nuova SRL e acquisto un immobile a reddito, quando e in che misura devo pagare l’IVA trattandosi di neocostituita?

Esistono agevolazioni in per società di nuova costituzione sul fronte IVA (aliquote ridotte, possibilità di posticipare il pagamento, ecc)? In ultimo…Fino a quando posso continuare a detrarre questa IVA? La detraibilità dell’IVA funziona per esercizio amministrativo?

In questa situazione, trascurando altre fatturazioni, finirò per avere sempre un debito IVA verso l’erario (determinato al momento dell’acquisto dell’immobile e in coincidenza delle date di pagamento dei canoni)?

Grazie mille in anticipo

Stefano Gardini18 Aprile 2012 /

Sal punto di vista IVA l’operazione è neutra, tu non hai nè credito nè debito verso l’erario. Pagherai solo l’IVA a debito derivante dai canoni di affitto che incasserai.

domenico24 Aprile 2012 /

Salve, complimenti per l’atricolo e la professionalità. Volevo porle un quesito : io sono un rivenditore di telefonia fissa la mia è una S.N.C. oggi ho acquistato dei prodotti da un mio collega rivenditore (s.a.s) e ha emesso la fattura con regime di reverse, se io volessi rivenderli ad un altro rivenditore anche io devo fatturare con reverse? mentre ovviamente se rivendo a cliente finale o emetto scontrino fiscale o fatturo con iva gousto?

Grazie

Stefano Gardini25 Aprile 2012 /

Tutto giusto, la vendita ad altri Rivenditore è soggetta a Reverse Charge mentre la vendita ad utente finale (con fattura o scontrino indistintamente) va assoggettata ad IVA di legge.

Giuseppe26 Aprile 2012 /

Salve,sono un contribuente minimo, volevo sapere se potevo vendere sul mio sito, se si come mi devo comportare con l’iva? se mi chiedono perchè non faccio pagare l’iva. comunque se faccio regolare fatture sono in regola.

Grazie

Stefano Gardini27 Aprile 2012 /

Come contribuente minimo non devi addebitare l’IVA ai clienti, il fatto che vendi online è insignificante. Indichi sulla fattura l’apposita dicitura “operazione effettuata ai sensi dell’articolo 1, comma 100, della legge finanziaria per il 2008” e sei a posto.

Gianluca3 Maggio 2012 /

Salve io sto’ aprendo un a ditta italiana che vende on line dei prodotti elettronici vorrei sapere come mi devo comportare con la fatturazione e di conseguenza con l’ applicazione dell’ IVA di tali prodotti che vanno per lo piu’ a privati di tutta europa / mondo.

Inoltre approfitto ulteriormente della vostra conoscenza, per sapere se la vendita invece e’ di un servizio come la consultazione on line di un database.

Cambia qualcosa nella mia emissione di fattura ?

e per l’IVA?

vi ringrazio anticipatamente per l’aiuto.

Stefano Gardini3 Maggio 2012 /

Per l’IVA dovrai applicare l’aliquota prevista (21%) per le vendite in Italia sia a privati che aziende.

Per l’area Euro dovrai applicare l’IVA per i privati e vendere in esenzione per le aziende.

Per extra UE devi vendere senza IVA sia per privati che per aziende, facendo il passaggio in dogana per l’esportazione.

Fabio7 Maggio 2012 /

Buongiorno a tutti!

Sono un artigiano, ho comprato dal sito Adobe.it del software che mi é stato fatturato senza IVA e da un rivenditore con partita IVA del Lussemburgo.

Come mi devo comportare?? Un aiuto, grazie ancora.

Stefano Gardini7 Maggio 2012 /

Devi applicare il Reverse Charge come spiegato nel blog in diversi articoli. TI lascio il link

lillo10 Maggio 2012 /

Salve,

sto acquistando con partita Iva un computer da una società internazionale che in UE ha sede in Francia, ma ha anche una “Sede centrale per l’IVA in Italia”. Mi dicono che nel mio caso vale l’inversione contabile, e che NON devo poi far fare la pratica Intrastat, poiché i beni acquistati si trovano comunque sul suolo nazionale italiano. Vi risulta questo fatto dell’Intrastat evitabile?

grazie

L.

Stefano Gardini10 Maggio 2012 /

No a me non risulta. Il problema non è l’importazione fisica ma la comunicazione dei dati dei tuoi fornitori esteri. Se sostengono questo fatti dare i riferimenti di legge.

lillo14 Maggio 2012 /

Grazie Stefano. Vuoi dire che devo comunque fare la pratica Intrastat? Il venditore è una una società di nazionalità francese (per UE) ma ha Sede centrale per l’IVA in Italia.

Stefano Gardini14 Maggio 2012 /

Se ti fatturano dall’Italia niente Intrastat ma se ti fatturano dalla Francia devi fare Reverse Charge e Intrastat

lillo16 Maggio 2012 /

Ok ho capito (quasi :)). Allora attendo la fattura e vediamo un pò… Il mio comm. dice che l’autofattura non è per questo caso. Mah!

Stefano Gardini16 Maggio 2012 /

Come ti dicevo dipende tutto da chi fattura, se Partita IVA italiana o Partita IVA estera.

bertrand12 Febbraio 2015 /

es. Dell SA..reverse charge ma non intrastat..ha partita iva nazionale italiana,

amedeo12 Maggio 2012 /

Buongiorno voleve un chiarimento su l’iva sono un piccolo imprenditore e ho fatto un lavoro per un ente,ho nolleggiato dei mezzi meccanici a caldo ed ho ricevuto fattura con il Reverse Charge , il committente ancora non mi fa emettere fattura per motivi economici, a questo punto devo pagare l’iva sulla fattura del noleggio? come posso fare se non ho emesso fattura su quel lavoro?

Stefano Gardini14 Maggio 2012 /

Essendo una fattura in Reverse Charge non hai IVA da pagare perchè il tuo fornitore ha emesso fattura senza IVA e tu dovrai fare due autofatture per il Reverse Charge che si compensano dal punto di vista dell’IVA. A questo punto pagherai l’IVA solo quando farai fattura al tuo committente.

amedeo15 Maggio 2012 /

Ti ringrazio sperando che il mio commercialista comprenda.

Giuseppe17 Maggio 2012 /

Salve vorrei chiederLe, visto che sono un contribuente minimo nel settore commercio senza dipendenti, non ho iscrizione inail. Mi hanno detto che non posso chiedere il DURC e che devo produrre un autocertificazione all’amministrazione pubblica per farmi pagare le fatture.Come mi devo comportare?

Grazie

Stefano Gardini18 Maggio 2012 /

A quanto mi risulta l’iscrizione INAIL come titolare di attività dovresti averla, a quel punto nessun problema con il DURC.

Ciro18 Maggio 2012 /

Non capisco la terza scrittura, ma quel conto fornitore in DARE di euro 200 quando si chiuderà?

Stefano Gardini18 Maggio 2012 /

Si chiude quando il Fornitore verrà pagato.

Ciro17 Luglio 2012 /

Ok, grazie ha perfettamente ragione. Vediamo se ho capito, in pratica con il pagamento (es. dalla Banca) registrerò un’uscita di banca di 1000 in AVERE a fronte di un Debito verso il fornitore di 1000 in DARE. Il mastrino FORNITORE risulterà così chiuso (perchè avevo 1200 in AVERE, 200 in DARE e adesso aggiungo le 1000 in DARE per il pagamento).

Ma lei tratta contabilità anche per aziende che operano on-line?

Stefano Gardini24 Luglio 2012 /

Nella sostanza la contabilità di aziende online non è diversa.

Donatella19 Maggio 2012 /

Salve, intanto la ringrazio in anticipo per la sua disponibilità e per i suoi utilissimi chiarimenti sul reverse charge.

Io ho una SRL che commercia rottami di ferro, alluminio etc. all’ingrosso. Acquisto da privati con operazione non soggetta ad iva ai sensi dell’art 5 dpr 633/72 e emetto autofattura citando i dati del privato, la quantita di metallo e il prezzo applicato (è corretto?). Acquisto anche da titolari di partita iva che mi emettono fattura senza applicazione dell’iva ai sensi dell’art. 74, che io integro così come da lei stesso riportato nell’utilissimo video.

Rivendo a società che trasformano il rottame di ferro e alluminio in materia prima e/o secondaria e, a loro volta, lo rivendono (almeno io credo…).

Io fatturo senza applicazione dell’iva sempre ai sensi dell’art. 74 comma 8, è corretto?

L’utilizzatore finale in questo caso chi dovrebbe essere? Chi acquista il rifiuto trasformato e tornato ad essere materia prima?

Grazie

Stefano Gardini21 Maggio 2012 /

Sì tutto corretto. L’utilizzatore finale è il destinatario ultimo dei prodotti trasformati (da rottami a prodotti finiti). E’ probabile che ci siano magari anche ulteriori passaggi tra chi trasforma i rottami e l’utilizzatore finale.

andrea23 Maggio 2012 /

Salve, seguo con attenzione questa bella sezione del sito e vorrei sottoporre un quesito.

Ho acquistato un cellulare da un negozio (in italia). Il costo del prodotto era 400 euro (al consumatore finale). Ho pagato 400,00 ed ho richiesto fattura. Il negoziante mi ha fatto una fattura di 400,00 con esenzione iva art.17. Gli ho fatto presente che avrei dovuto pagare i 400,00 meno il 21% poichè l’iva l’avrei dovuta poi versare con il sistema del reverse change, ma lui non ha voluto sentire ragioni e mi ha detto che mi sbagliavo e che cosi si faceva. A questo punto, se aggiungo l’iva ai 400,00 il mio costo finanziario è di 400,00 anzicche’ 330,00. E’ corretto. E, se il negoziante si rifiuta a rimborsarmi il 21% come posso tutelarmi?

Stefano Gardini23 Maggio 2012 /

Se tu sei utilizzatore finale il prodotto andava venduto con IVA. Il prezzo era esposto in un negozio al pubblico? Se è così e non c’era una chiara indicazione che il prezzo era IVA esclusa è da considerare IVA inclusa. Per tutelarti (e secondo me hai ragione) hai solo due possibilità: farti fare la fattura corretta con IVA e non in esenzione, segnalando l’anomalia ed eventualmente ‘minacciando’ una denuncia alla GdF. Diversamente fai direttamente un esposto alla GdF, la fattura è certamente contestabile e loro sanno come fare… Non aggiungo altro, perchè a mio giudizio si tratta di una sana evasione dell’IVA.

massimo23 Maggio 2012 /

Buon pomeriggio,

spero possiate aiutarmi.

se ricevo da fornitore portoghese (esportatore non abituale) una fattura di servizi per partecipazione ad una fiera in Portogallo la fattura con l’aggiunta dell’iva all’aliquota in vigore in Portogallo, come registro la fattura?

L’iva la posso recuperare e se si come. oppure diventa tutto costo?

in attesa di Vs. riscontro Vi ringrazio come sempre per la vostra disponibilità e professionalità.

Stefano Gardini24 Maggio 2012 /

Se hai dichiarato al fornitore che sei soggetto IVA deve farti la fattura esente e va gestita con il Reverse Charge; la fattura con IVA presuppone che ti abbia trattato da privato. IN questo caso dovresti fare una pratica attraverso la Camera di Commercio per il recupero dell’iva ma tutto questo ha costi elevati e non conviene se importo non molto alto. Il consiglio è di farti rifare la fattura con il sistema del Reverse Charge.

Giovanni24 Maggio 2012 /

Buongiorno, complimenti per la trattazione e per i continui aggiornamenti.

Sono titolare di una impresa edile e ho da poco preso un appalto per dei lavori di ristrutturazione in Svizzera.

Ora, per quel ched mi riguarda, emetterò fattura senza iva ex art.8 dpr 633. Siccome cederò alcuni lavori in subappalto ad altre imprese italiane queste ultime possono farmi fattura con reverse charge oppure devono fatturami con iva? o ancora prestando la loro opera in svizzera devono farmi fattura senza iva?

grazie in anticipo per la risposta

Stefano Gardini25 Maggio 2012 /

Direi che essendo un rapporto commerciale tra aziende italiane fa fatturata con IVA, risulta insignificante il fatto che la prestazione avvenga all’estero.

tiziana30 Maggio 2012 /

sono una collaboratrice di un commercialista devo dire che siete eccezionali –

Stefano Gardini30 Maggio 2012 /

Ti ringrazio molto, un complimento da chi è del settore fa molto piacere.

Francesco7 Giugno 2012 /

Salve,sto cercando di capire meglio questa situazione avendo appena aperto partiva IVA ed essendomi iscritto all’albo dei commercianti nel settore e-commerce.Ho trovato numerosi ingrossi su internet i quali mi propongono un cellulare di marca x ad un determinato prezzo y.Questo prezzo y,però,è esente da IVA,la quale dovrò aggiungere io nel momento in cui rivendo al cliente.A questo punto vi chiedo,l’IVA aggiunta per ogni singolo prodotto venduto,dovrò poi riversarla trimestralmente?Cerco di farmi capire meglio:come rivenditore mi è stato proposto un determinato smartphone alla cifra di 480 euro,smartphone che normalmente viene venduto in negozio a 599.Se a quei 480 ci aggiungo il 21% arrivo a 580,80 euro.In sostanza 480 + 100,80 che dovrò versare dopo 3 mesi?Quale sarebbe il mio guadagno a questo punto?In attesa di vostri chiarimenti vi saluto e mi complimento per la grande professionalità con la quale affrontate tali argomenti.

Stefano Gardini7 Giugno 2012 /

Il ragionamento è corretto nel principio non nei calcoli perchè l’IVA non va aggiunta ai 480 ma detratta (scorporata) dal prezzo di vendita pari a Eur 599,00. Quindi il prezzo Iva esclusa sarebbe 495,04 mentre l’Iva da versare sarebbe 103,96. Il suo guadagno ammonterebbe quindi a circa 15 euro.

dado12 Giugno 2012 /

salve, ho un azienda di trasporti ITALIANA e voglio convenzionare la mia societa’ con le carte carburanti dkv, ed e’ qui che nasce il dubbio.

LA DKV MI COMUNICA CHE EFFETTERA UNA FATTURAZIONE IN REVERSE CHARGE….

QUINDI VUOL DIRE CHE EMETTERA FATTURA IN ESENZIONE IVA.

IL MIO PROBLEMA E’ CHIARIRE UN DUBBIO CHE MI SOVVIENE…IPOTIZZIAMO CHE IO EFFETTUI UN RIFORNIMENTO DI CARBURANTE PRESSO UNA STAZIONE DI SERVIZIO ITALIANA PER IMPORTO PARI AD €121,00 E DOVESSI PAGARE CON LA CARTA DI CREDITO DKV…..CHE TIPO DI FATTURA RICEVERO’DALLA DKV?E QUANTO DOVRO’ PAGARE?

RICEVERO ‘ UNA FATTURA ESENTE IVA DI IMPORTO PARI A 121,00 € OPPURE RICEVERO’ UNA FATTURA PARI A 100,00 € IN QUANTO VERRA’ SCORPORATA L ‘IVA ?PERCHE’ SE RICEVESSI UNA FATTURA DI 121,00 € IN REVERSE CHARGE AVREI PAGATO EFFETTIVAMENTE L’IVA IN QUANTO LA STAZIONE DI SERVIZIO ITALIANA VENDE IL CARBURANTE A PREZZO IVA COMPRESA….MA NON POTREI DETRARLA IN QUANTO RICEVERI UNA FATTURA ESENTE IVA..!

GRAZIE

DANIELE

Stefano Gardini14 Giugno 2012 /

Premetto che non è materia di mia conoscenza (i carburanti sono un po’ particolari); l’ideale sarebbe sentire con DKV. In linea di massima dovresti ricevere la fattura senza IVA e pagare l’importo senza IVA.

Giuseppe15 Giugno 2012 /

Ciao Stefano, intanto COMPLIMENTISSIMI!!! Un vero professionista nel settore! Una domanda che ho già visto nei commenti ma non ho afferrato al 100%. Sono un tecnico libero professionista con P.IVA e regime superminimi quello di quest’anno per capirci. Ho acquistato una batteria di toner per l’ufficio da un negozio online il quale mi ha fatto fattura senza iva e con dicitura “soggetta a reverse charge”. Ora mi chiedo se devo pagarla e con quali scadenze non dovendo tenere registro e non avendo scadenza trimestrale come gli altri regimi ordinari. Come al solito ti prego di spiegarlo come ad un bambino perchè non sono molto pratico del settore e sono alle prime armi (mi appoggio comunque ad un commercialista ma volevo sentire anche la tua Opinione!)

Grazie ancora,

Giuseppe.

Stefano Gardini16 Giugno 2012 /

Per il contribuente in regime dei minimi nella veste di acquirente, la fattura di un fornitore emessa in regime di reverse charge comporterà l’obbligo di integrare il documento con il calcolo dell’iva e il versamento della stessa entro il 16 del mese successivo a quello di effettuazione dell’operazione. Per l’operazione di integrazione vedi i vari post sul nostro blog relativi al Reverse Charge

enzo19 Giugno 2012 /

Salve ho da poco aperto una ditta che si occupa della vendita di computer e cellulari,se non ho capito male acquistando un cell a 100 euro in regime di reverse charge non pago l’iva al fornitore ma dovro pagarla io al momento della vendita quindi dovro rivendere posto che voglio guadagarci 10 euro a 110+iva cioe’ a 133.10 euro.La mia domanda e’ essendo in regime dei minimi l’va che dovro versare sarà sui 100 euro che ho speso per l’acquisto e quindi di 21 euro o suI 110 che incasso per la vendita?

Stefano Gardini19 Giugno 2012 /

Essendo in regime dei minimi il tutto funziona in modo diverso in quanto le tue fatture non prevedono l’IVA. Dovrai quindi integrare la fattura in Reverse Charge con l’IVA di legge e versarla regolarmente. Venderai poi il cellulare senza IVA. Se vuoi guadagnare 10 euro venderai il cellulare a 131 Euro (100+21+10).

elisa21 Giugno 2012 /

Ho un problema:

La settimana scorsa ho acquistato dal sito della DELL un pc. il sito è in italiano ed ho visto esposta una p.iva italiana.

ho fatto quindi l’acquisto tranquillamente senza preoccuparmi di alcun che’.

Quando ho ricevuto la fattura (la merce non l’ho ancora ricevuta) ho visto che non era indicata l’iva, c’era l’indicazione di emettere una autofattura in Reverse Charge.

A questo punto mi sonopreoccupata perche’ non sono iscritta la VIES.

Ho chiamato allora l’assistenza, dicendo che non essendo iscritta la VIES non poteva fare l’acquisto.

Loro mi hanno risposto che in quanto la DELL aveva la rappresentanza in Italia e che la merce era in Italia, non era necessario, che anzi loro avrebbero fatto l’intrastat ed io niente.

L’unica cosa che dovevo fare è l’autofattura.

Mi hanno inviato un email con la spiegazione di tutto.

Ho chiesto un po’ in giro e c’è chi mi dice che comunque dovevo esssere iscritta al VIES altri invece no.

chi ha ragione?

Sarei veramente grata di avere un po’ di chiarezza.

elisa

Stefano Gardini25 Giugno 2012 /

Se la DELL ha rappresentante fiscale in Italia non serve iscrizione al VIES, diversamente sì.

Riccardo28 Giugno 2012 /

Ciao Stefano vedo che sei molto preparato su reverse charge, rappresentanti fiscali, identificazioni dirette e quanto ne compete….complimenti….se vai all’agenzia delle entrate della mia città neanke sanno perchè (avendo ditta slovena) ho il rappresentante fiscale in italia (vendendo quasi esclusivamente a privati in italia)…ahahah…ti volevo chiedere una cosa…un operatore economico estero che vende a privati italiani, come ben saprai, deve identificarsi in italia ed aprire partita iva con rappresentate fiscale o identificazione diretta e pagare l’iva (21%) in italia dei beni venduti ai privati…io so che sono ben pochi che come noi vendendo a privati italiani si identificano in italia pagando l’iva …saranno forse 1 su 10….ti chiedo…secondo te cosa rischia uno a NON identificarsi nello stato dove supera il limite che lo obbliga all’identificazione? perchè alla fine non lo so se lo stato estero ti avvisa del fatto che devi aprirti una posizione in ogni paese che vendi (superata la soglia ovviamente)…e una cosa molto ambigua anche perkè lo stato che ” ti ospita” ci guadagna l’iva ;-)…sono anni che cerco su google queste problematiche ma sembra nn ci sia nulla….ne consegue che è un problema che non esiste…ahahha….ci sono grandi marketplace che vendono quantità industriali di prodotti in tantissimi stati dell UE e leggendo le FAQ della fatturazione “vedi” che fatturano nel propio stato (di solito Lussemburgo con iva al 15% con conseguente maggior guadagno)…grazie

Stefano Gardini29 Giugno 2012 /

In linea di principio, poichè la identificazione diretta (o la rappresentanza fiscale) fa parte di un accordo intra-europeo tra gli stati che non si vogliono ‘rubare’ l’IVA pagata dai propri consumatori, rischia una procedura di infrazione ed il recupero dell’IVA (oltre sanzioni) da parte dello stato in cui sono state fatte le vendite, appoggiato legalmente dall’amministrazione dello stato di cui l’azienda fa parte. In pratica l’equivalente di una evasione IVA. Difficile poichè è internazionale l’applicazione delle leggi penali (almeno improbabile credo).

federica4 Luglio 2012 /

Salve vorrei avere una informazione.

Nel caso in cui io dovessi una nota di credito dal mio fornitore senza iva con art. 17, mi ritrovo a dover integrare l’iva come faccio per le fatture acquisto??

Stefano Gardini5 Luglio 2012 /

Certo, va trattata esattamente allo stesso modo, ovviamente a valori IVA ‘invertiti’ negli appositi registri.

amedeo10 Luglio 2012 /

Salve vorrei avere una informazione, sono un geometra iscritto ed esercito la libera professione ,ho da poco una società edile s.r.l. e sono amministratore unico, vorrei sapere il compenso dell’amministratore conviene fare una busta paga ogni mese o fine anno ? . L’amministratore con quale qualifica deve essere assunto ? l’assunzione va fatta con gestione separata ? ci vuole solo un verbale di assemblea ? .

Colgo l’occasione per ringraziarvi

Stefano Gardini12 Luglio 2012 /

Sul fatto di fare il compenso in unica soluzione o mensile dipende solo dalla gestione della parte amministrativa/burocratica: con il compenso mensile si devono versare le relative imposte e contributi ogni mese mentre con la soluzione o un sola volta cumulate. Per il compenso, l’amministratore ha un contratto di collaborazione tipo co.co.co. Va fatta con gestione separata, salvo il caso in cui l’amministratore aderisca ad un’altra cassa previdenziale; in questo caso se il compenso non è prevalente rispetto al reddito va verificato BENE se i versamenti sono dovuti. L’INPS dice di sì ma ci sono svariate sentenze che dicono di no. Nel nostro caso per esempio, a seguito di verbale INPS per i mancati versamenti dei contributi, è stata fatta contestazione e la conseguente causa è stata vinta ed i contributi alla gestione separata non sono dovuti. Sì basta un verbale assemblea dei soci per quantificare il compenso all’Amministratore su base annua.

Ciro18 Luglio 2012 /

Salve Stefano,

ho letto questo quesito su un altro forum al quale nessuno ha dato una risposta che rappresenta anche un mio dubbio da parecchio tempo. Se puoi darmi una mano a capire…

Tema trattato: confronto tra il reverse charge nel regime dei minimi e il reverse charge nel regime normale.

Lo espongo con un esempio..

1) Acquisto telefonia presso paese Intra UE (opero con regime dei minimi ed applico il reverse charge).

Se ho capito bene questo regime non contabilizza l’iva sia per gli acquisti che per le vendite ma nel caso del reverse DEVO versarla giusto? Ma perchè VERSARLA e NON DETRARLA?

Il mio quesito è proprio questo, se effettuo un acquisto perchè dovrei mai versare l’iva? Non dovrebbe andare a credito?

Comunque espongo anche un esempio per chiarire i passaggi secondo le norme, anche se non mi sono molto chiare:

Es.: Opero con REGIME DEI MINIMI.

Acquisto cellulare a 100 da paese INTRA UE

Devo versare l’iva pari a 21 euro il mese successivo.

Il prodotto poi lo vendo in Italia a 150 (senza Iva perchè non presente nei minimi) realizzando così un ricavo effettivo di 29 euro.

150-100-iva dei 100 euro= 29 è il mio ricavo.

è corretto?

Altro dubbio…

2) Se non fossi nel regime dei minimi

Acquisto prodotto a 100 ma devo registrare la fattura sia nel registro degli acquisti che in quello delle vendite per applicare il reverse. L’iva di 21 euro andrebbe azzerata e il mio costo sarebbe comunque di 121 Euro.

In questo caso, per realizzare il mio guadagno netto di 29 euro dovrò rivendere il mio cellulare al cliente a 150+iva e quindi 181,50.

181,50 (incasso vendita) – 121 (costo) – 31,50 (IVA)= 29 euro

Sono corretti i miei ragionamenti?

E se sono corretti i miei ragionamenti, il regime dei minimi con operazioni in reverse charge permette di vendere a prezzi più bassi rispetto al regime tradizionale?

Stefano Gardini26 Luglio 2012 /

L’IVA è da versare, confermo la correttezza di questo. Il perchè, al di là della struttura legislativa è semplice. Faccio anch’io un esempio: se acquisto un prodotto in Italia pago il prezzo + IVA. Questa IVA viene versata dal mio fornitore; il risultato è che l’Erario incassa l’IVA. Se l’operazione avviene con l’estero, io non pago l’IVA al mio fornitore. Se non pagassi l’IVA al mio stato il risultato sarebbe che l’Erario non incasserebbe questa IVA poichè essendo in regime dei minimi non la devo poi versare quando vendo, cosa che succede invece a chi sta nel regime ordinario. Questo creerebbe inoltre un problema di concorrenza perchè chi sta nel Regime dei Minimi incasserebbe alla vendita oltre al ricarico anche l’intera IVA che non versa. Spero di essere stato chiaro

Ciro2 Agosto 2012 /

Chiarissimo.

Ciro2 Agosto 2012 /

Un’ultima cosa, chiarissimo il discorso dell’iva da versare nei minimi ma mi sorge un dubbio. L’iva che devo versare per l’acquisto da un paese UE mi diventa un costo o è indeducibile?

Es.: Opero in regime dei minimi. Acquisto una stampante dalla Francia per Euro 100. Su questi 100 euro dovrò versare l’iva pari a 21 Euro. La domanda è, porto in detrazione il costo di 121 (inclusa l’iva) oppure l’iva di 21 da versare con l’F24 entro il mese successivo non va in deduzione come costo?

Io credo che vada come costo…ma meglio aver conferma.

Grazie e ancora complimenti

Stefano Gardini3 Agosto 2012 /

Sì ti confermo che l’IVA versata nel tuo caso va a contribuire al costo sostenuto per il bene.

salvatore29 Dicembre 2012 /

chiedo scusa non sono molto pratico e sto cercando di informarmi quanto piu’ posso e questo forum mi sta aiutando molto a trovare le risposte alle mie domande, non mi e’ pero’ chiaro il punto 2 della domanda di Ciro

perche’ il costo sarebbe di 121 euro?

facendo autofattura l’iva si azzera quindi il costo e’ 100, e per ottenere gli stessi 29 euro di ricavo dovrebbe rivendere a 156,09 (129+27,09)

dove sbaglio?

Stefano Gardini30 Dicembre 2012 /

Perchè l’IVA di 21 Euro la devi versare non potendo, in regime dei minimi, detrarre quella a credito. In Regime dei Minimi l’IVA per Reverse Charge non si azzera ma viene versata.

michela18 Luglio 2012 /

Buongiorno, lavoro da un commercialista e mi trovo a registare le fatture di un negozio Wind. Per quanto riguarda quelle con il reverse charge art. 17 non ho nessun problema, ma quando mi fanno la nota di credito con art. 17 e fuori campo iva come mi devo comportare? Grazie per la disponibilità

Stefano Gardini25 Luglio 2012 /

L’importo con Art 17 va trattato come normale Reverse Charge in accredito, per cui con le registrazione ‘invertite’ in dare e avere rispetto alle fatture di acquisto. Il FCI va trattato a parte come tale, senza IVA.

marianna19 Luglio 2012 /

Buongiorno.

ad un certo punto del vostro articolo dite: “Operativamente bisogna creare nel gestionale un apposito codice IVA analogo a quello utilizzato per registrare gli acquisti intracomunitari ed un conto transitorio dove far transitare le registrazioni” e qui mi sono persa, in quanto mi trovo per la prima volta a gestire un acquisto intracomunitario con il vostro gestionale AMICA e ad esperienza dove si può mettere troppo le mani si rischia di fare guai.

Quindi vi chiedo:

– Causale IVA=

+ Percentuale 21%

+ Non imponibile NON FLAGGATO

+ Indeducibilità 0

+ Intracomunitaria FLAGGATO

– Conto transitorio??

come lo creo???

– L’Autofattura posso farla col gestionale o la devo fare a mano??

Scusate se le domande possono risultare un po’ stupide ma ritengo sia indispensabile che comprenda nel dettaglio l’argomento.

Grazie!

Stefano Gardini25 Luglio 2012 /

Descrizione: IVA ACQUISTI CEE AL 21%

Il resto tutto Ok.

Il conto transitorio va creato nel piano dei conti come conto in cui si gestiscono i ricavi delle autofatture.

L’autofattura ovviamente dovrebbe essere fatta col gestionale.

Romina20 Luglio 2012 /

Ogni qualvolta mi sorge un dubbio, basta che leggo le Vostre spiegazioni e tutto diventa, come per magia, chiaro-logico-facile.

GRAZIE!!!!!! Siete veramente competenti e soprattutto di aiuto. Eccezionali!!!!

giovanni30 Luglio 2012 /

Salve, chiedo cortesemente se una fattura ricevuta da google Irlanda (senza applicazione dell’iva) per servizi adwords è soggetta a reverse charge e a comunicazione elenchi intrastat anche se non è stata richiesta preventivamente l’iscrizione al vies da parte dell’acquirente.

Grazie per una risposta

Giovanni

Stefano Gardini30 Luglio 2012 /

La risposta è sì a tutte e due le domande.

luigi intorcia2 Agosto 2012 /

ho letto i vari commenti e le risposte, premetto che sono un commercialista, detto ciò passo ad enuclerae alcune corbellerie:

a) un soggetto esente iva in italia riceve una fattura DA UNA AZIENDA FRANCESE CHE HA UN CORRISPONDENTE ITALIANO CON PARTITA IVA ITALIANA. NON POSSO SAPERE SE HA O MENO STABILE ORGANIZZAZIONE O SIA SOLIDALE CON L’AZIENDA FRANCESE, MA EMETTE FATTURA IN ITALIA E SI FA PAGARE CON BONIFICO SU BANCA ITALIANA, quando effettua la vendita emette la fattura con il metodo del reverse charge, chi riceve però non detrae l’iva (in quanto soggeto esente ( medico ad esempio )) nel modo più netto e quindi di norma non fa nessuna dichiarazione iva! Pertanto si trova, quando esercita la sua attività a non applicare l’iva , ma se riceve una fattura in reverse charge sarebbe obbligato a pagare la differenza iva e fare la dichiarazione iva e ogni altra incombenza!

b) nel caso di nota di credito fornitore, come effettuo l’operazione inversa? Se chi emette una fattura in reverse charge ha esattamente la mia stessa possibilità di eseguire un autofattura di norma, ma se è vero questo, chi riceve una merce non conforme emette una fattura o riceve una fattura di correzione e l’iva che ha pagato? Se la da sulle giangive?

c ) la differenza fra cessionario o committente è essenziale, in quanto il cessionario ha partita iva italiana il committente però deve avere obbligatoriamente la partita iva italiana! Chi ha partita iva italiana ed e’ il cessionario diretto, e quindi non è il ommittente non può applicare il reverse charge al committente, in quanto commette una irregolarita’ fiscale anzi emette una fattura che nascode di certo una frode fiscale!

In altri termini è una immensa boiata e costringe parecchi operatori italiani a fare dichiarazioni iva quando prima non avevano nessun obbligo a dichiarare perchè di fatto I SOGGETTI ESENTI NON DETRAGGONO IN NESSN CASO L’IVA SUGLI ACQUISTI E QUESTO E’ UNA CARENZA NORMATIVA ASSURDA! SE QUALCUNO MI SAPRA’ DARE UNA RISPOSTA SAREI GRATO!

SALUTI.

LUIGI

Stefano Gardini2 Agosto 2012 /

a) è così. bisognerebbe fare interpello per avere un chiarimento da Ag Entrate ma al momento è proprio così interpretando la normativa (vedi soggetti in regime dei minimi con lo stesso problema)

b) Beh in questo caso ricevo la merce e applico il Reverse Charge (nessun debito IVA si crea); se rendo la merce e ricevo Nota Credito sempre con il Reverse Charge la posizione IVA rimane nulla (nè crediti nè debiti)

c) Per questo punto non mi è chiaro che cosa proponi come esempio, magari se vuoi fare un post più dettagliato cercherò di risponderti, anche se su questi temi esistono sempre zone grigie.

luigi intorcia2 Agosto 2012 /

per il punto a) il reverse charge è totalmente inapplicabile, in quanto il soggetto esente pur avendo partita iva non è un soggetto passivo a tutti gli effetti di legge in quanto manca il requisito soggettivo del diritto alla detrazione iva , ricevendo una fattura in reverse charge egli commette un atto eccedente le regole di corretta contabiltà e costretto di fatto alla dichiarazione iva ( con un gravissimo problema dello studio di settore incongruo nel 100% dei casi ) in secondo luogo la vendita e il pagamento avvenendo Italia, rientra nella normalità della fatturazione e pertanto soggiace alle regole normali di fatturazione e non rientra nei casi di reverse charge in quanto il committente è Italiano e perfettamente identificato ( il problema si poneva per la vendita a soggetto non identificato in italia, che di fatto non pagava nessuna iva e in questo caso era il cessionario che applicava l’iva) il legislatore italiano che non è stupido, ha infatto lasciato una semplice “o” nell’art. 17 comma 2 indicando cessionario “o” committente, quindi la fattura è assolutamente comune alla fatture italiane e in quanto tale non fa venir meno il principio della territorialità, se questo non fosse vero e acquistassi una macchina francese sul suolo italiano ad esempio la rappresentanza in italia della marca francese sarebbe costretta ad emettere la fattura con il reverse charge e invece non è asolutamente consentito.

Per il punto due, nn esiste una nota di credito, ma una fattura sostutiva, in quanto per il principio del reverse charge l’emittente non si può trovare a rivecere il reso e a stornare la fattura ma può sostituirla, con una nuova e sanare il problema specialmente nel caso del soggetto esente ( e questa è di per se già una nuova corbelleria ) in caso contrario mi risulta molto difficile richiedere il rimborso iva dell’iva assolta su fatturazione in reverse charge da stornare totalmente in quanto trattavasi di merce resa! Per il terzo punto io invito tutti gli operatori a fare molta attenzione agli acquisti in reverse charge, in quanto nascondono delle truffe vere e proprie atte ad aggirare il pagamento dell’iva scaricando solo sul committente un artificio contabile insussistente e inapplicabile in moltissimi casi, in quanto il committenede dovrebbe preventivamente accertarsi se il cessionario sia o meno rappresentato in Italia, nel caso lo fosse la fattura emessa con il reverse charge è contestabile in quanto formalmente irregolare !

comunque grazie pr le risposte, sei molto competente Stefano.

Un saluto.

Luigi

Matteo9 Agosto 2012 /

Buongiorno Stefano, davvero complimenti, sinceri e sentiti, per il suo modo di spiegare chiaro e coinciso, comprensibile anche da chi, come me, non è esperto nel settore.

Avrei delle delucidazioni da chiederle;

a fine luglio ho costituito la mia attività di commercio elettronico come ditta individiale. In fase di creazione ho p.iva ho scelto il regime del 5% “regime di vantaggio per l’imprenditoria giovanile in mobilità previsto dall’articolo 27, commi 1 e 2 del DL 6 luglio 2011 n.98”, compilando, come da istruzione Agenzia delle entrate, il quadro I del modello AA9/11 che determina la volontà di avere una p.iva intracomunitaria, questo perchè avevo identificato un fornitore nella UE (francese) che me l’aveva richiesta obbligatoriamente per usufrire dei suoi listini.

Leggendo una specifica però della agevolazione dei regimi dei minimi direttamente sul sito della Ag. delle entrare, questa dicitura mi ha messo in allarme,

“esonero dagli adempimenti Iva (liquidazioni, versamenti periodici e dell’acconto annuale). Non viene addebitata l’Iva a titolo di rivalsa e non si ha diritto alla detrazione Iva assolta, dovuta o addebitata sugli acquisti anche intracomunitari e sulle importazioni”

e quindi posso acquistare lo stesso la merce senza iva con la p.iva intracomunitaria lo stesso?

“non si ha diritto alla detrazione Iva assolta, dovuta o addebitata sugli acquisti anche intracomunitari e sulle importazioni” vuol dire che ovviamente non potrei detrarre l’iva qualora acquistassi delle merce e volendola poi scaricare giusto? Ossia il regime del 5% è compatibile con l’acquisto di merce sfruttando la p.iva intracomunitaria?

Grazie alle sue ottime spiegazioni inoltre ho capito anche il funzionamento del “reverse charge” ossia acquista da un fornitore intraUe un bene (un telefonino in questo caso) senza iva, lo rivendo ad un cliente finale privato sempre senza indicare l’iva (con il regime dei minimi dovrei essere esentato) per poi versarla tramire reverse charge più comunicazione intrasat, giusto?

Ad esempio, acquisto in Francia uno cellulare a 100 euro e lo rivendo in Italia a 200 euro; a quanto ammonta la cifra che dovrò versare entro il 16 del mese dopo? è vero che si può sia versare che comunicare intrasat anche trimestralmente?

Un’ultima domanda, se non ho abusato della sua pazienza;

un fornitore italiano, di Bologna, mi ha chiesto di inviar loro una documento da me firmato con scritto “Con la presente dichiaro sotto la mia responsabilità di essere rivenditore di telefonia cellulare e pertanto di usufruire sulle fatture di acquisto del regime IVA del Reverse Charge”

ma la fatturazione reverse charge è richiedibile solo se il fornitore è nella UE non se è sul territorio italiano, giusto?

Ho finito, mi scuso davvero se mi sono dilungato troppo, ma trovare persone come lei così preparate e gentili è come un faro nella notte per chè si è perduto.

Saluti, grazie,

Matteo

Stefano Gardini10 Agosto 2012 /

Sì puoi acquistare merce nella UE e ti verrà fatturata senza IVA, nessun problema. Sarai soggetto al reverse charge,per cui poi sulla fattura dovrai versare l’IVA integrata. Nel caso del tuo conto devi versare l’IVA la 21% sui 100 euro di costo, quindi 21 euro entro il 16 del mese successivo alla data della fattura. Il fornitore di Bologna opera correttamente: se tu sei un Rivenditore di cellulari lui DEVE vendere a te in Reverse Charge. Per sua tranquillità ti chiede una dichiarazione del tuo stato di Rivenditore.

Matteo10 Agosto 2012 /

Grazie mille per la celere risposta Stefano, avrei da chiederti, se non abuso della tua pazienza, alcune cose a riguardo.

Dunque, io come codice Ateco p.iva ho indicato il seguente,

479110 commercio al dettaglio di prodotti via internet, e nella visura camerale ho indicato “commercio elettronico di prodotti di consumo digitali ed elettronici” quindi va da sè anche i cellulari, è corretto?

Riguardo l’iva da versare entro il 16 del mese successivo, mi hanno detto che i minimi non sono soggetti all’iva, non hanno nessun adempiemento riguardo l’iva, nessuna dichiarazione mensile, trimestrale, annuale, non indicabilità negli acquisti e nelle vendite, è corretto?

Sempre riguardo la reverse charge, se io venderò il bene acquistato dal distributore ad un privato non dovrò integrare la fattura aggiungendo il 21%, giusto? Da quel che mi hanno detto lo dovrei fare solamente se dovessi venderlo ad un negozio/altro commerciante. Ogni commercialista dice la sua, l’agenzia delle entrate non sa dirmi nulla di certo, spero mi possa aiutare tu!

Grazie mille,

Matteo

Stefano Gardini12 Agosto 2012 /

Sì, puoi vendere cellulari tranquillamente con questa impostazione.

Vero salvo il caso delle fatture in Reverse Charge.

No, non è giusto va integrata e ti spiego con un rapido calcolo il perchè.

Supponiamo, come dicevi tu, che compri un cellulare a Eur 100 in Reverse Charge: senza l’integrazione dell’IVA il tuo costo è Eur 100.

Quando lo vendi incassi ad esempio Eur 200 senza IVA perchè tu lavori in regime dei minimi: il tuo guadagno è di Eur 100,00.

Se invece un operatore in regime ordinario acquista lo stesso identico prodotto a Eur 100 in Reverse Charge e lo rivende a 200 IVA inclusa (per essere concorrenziale rispetto a te pratica lo stesso prezzo) il suo guadagno è di Eur 65,29. Ora in questo modo il tuo vantaggi competitivo sarebbe ESAGERATO come puoi ben comprendere ledendo il regime del libero mercato. Per meglio dire, la fiscalità generale ‘pagherebbe’ il tuo guadagno. Invece in questo modo la differenza tra le due situazioni si riduce a circa Eur 14 che sono poi compensati dal fatto che tu non potrai detrarre l’IVA sui tuoi acquisti per le spese generali mentre il tuo concorrente sì.

Matteo12 Agosto 2012 /

Quindi a parer tuo, se acquisto cellulari (o materiale digitale elettronico in genere) da distributori/grossisti e rivendo al 90% ai privati ho fatta una errata scelta sottoscrivendo i regimi dei minimi del 5% che non mi consente di scaricare l’iva?

Che tu sappia tutti i distributori/grossisti che vendono cellulari o materiale elettronico digitale possono vendere esclusivamente tramite reverse change oppure è una scelta loro maè possibile farlo anche con normali fatture? ma anche se così fosse io non potendo dichiarare l’iva sarei danneggiato rispetto a chi ha scelto il regime ordinario e può scaricarla?

Grazie mille, ancora Stefano!

Matteo

Stefano Gardini13 Agosto 2012 /

Tutti i Rivenditori di cellulari acquistano in Reverse Charge e rivendono con IVA (salvo chi è in regime dei minimi che non applica IVA).

La tua scelta, se guardi i conti, non è errata. Chi può stare nel regime dei minimi ne ha (quasi) sempre un vantaggio; secondo me anche tu ce l’hai per cui il regime è corretto.